PROFESIA CONTABILĂ

Noutăți fiscale europene din Buletinul de știri ETAF de săptămâna aceasta

Comisia Europeană: Deficitul de încasare a TVA a scăzut semnificativ în 2017

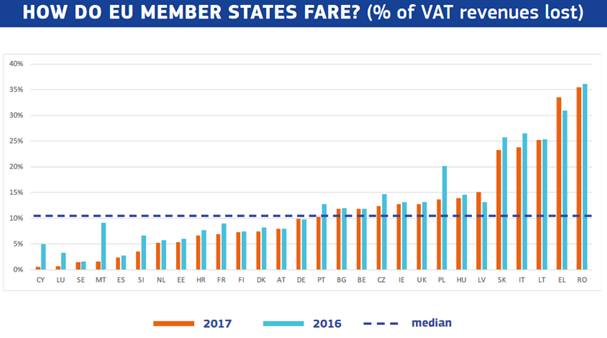

La 5 septembrie a.c., Comisia Europeană a publicat „Studiul și rapoartele privind diferența de încasare a TVA în statele membre UE-28” pentru anul 2019, conform căruia țările UE au pierdut 137 miliarde de euro din veniturile provenite din taxa pe valoare adăugată în 2017 (11,2% din veniturile totale din TVA în UE). Raportul definește deficitul de încasare a TVA ca „diferența dintre veniturile preconizate și cele reale obținute din TVA și conține nu numai fraudele și evaziunile fiscale, ci și măsuri de politică asociate acestora. Deficitul de încasare a TVA acoperă, de asemenea, taxa pe valoare adăugată pierdută din cauza insolvențelor, falimentelor, erorilor administrative și optimizării fiscale”. Veștile bune vin totuși din tendința istorică scăzută a deficitului de încasare a TVA, care este în scădere pentru al cincilea an consecutiv: acesta aflându-se la 164 miliarde de euro în 2013. Rezultatele Italiei și Franței sunt remarcabile, observându-se o scădere de 3,4 și respectiv 3,3 miliarde de euro, în timp ce în Germania, deficitului de încasare a TVA a crescut cu 1,4 miliarde de euro între 2016 și 2017. România a înregistrat cel mai mare deficit de încasare a TVA din UE (36%) în 2017, fiind urmată de Grecia (34%) și Lituania (25%).

Președinția Finlandei este pregătită să abordeze propunerile privind CbCR (Raportul pentru fiecare țară), TVA și FTT (Taxa pe tranzacțiile financiare) în cadrul Consiliului

În data de 3 septembrie a.c., ministrul Justiției din Finlanda, Anna-MajaHenriksson s-a prezentat în fața Comisiei pentru afaceri juridice a Parlamentului European (JURI) pentru a prezenta prioritățile Președinției finlandeze a Consiliului UE. Printre altele, Anna-Maja Henriksson a subliniat angajamentul țării sale de a continua propunerea de raportare pentru fiecare țară, ceea ce ar impune marilor companii multinaționale să publice anumite date financiare. În cadrul ședinței Comisiei ECON din 3 septembrie a.c.,ministrul de finanțe, Mika Lintilä a confirmat angajamentul Finlandei de a lucra pentru un acord referitor la propunerile privind TVA și accize și de a înregistra progrese referitoare la impozitul pe tranzacțiile financiare de lungă durată (FTT) în cadrul Consiliului.

Reformele politicii fiscale în țările membre OCDE

La 5 septembrie a.c., OCDE a publicat raportul său privind Reformele politicii fiscale din 2019, oferind o comparație pentru fiecare țară cu privire la evoluția politicii fiscale. Comparativ cu anii precedenți, un număr redus țări (de exemplu, Olanda) au întreprins pachete importante de reformă fiscală, în timp ce unele modificări fiscale de anvergură au fost efectuate în Italia, Polonia, Lituania și Australia. Raportul arată că țările cu cote de impozitare corporativă ridicate își reduc impozitele, ceea ce duce la o convergență a ratelor impozitului pe profit în țările OCDE. Mai multe țări reduc, de asemenea, impozitele pe veniturile personale, în special pentru persoanele cu venituri mici și vârstnici. Din perspectiva mediului, reformele fiscale s-au diminuat în 2019 față de anii precedenți: mai multe țări și-au redus impozitele în domeniul energiei și și-au slăbit angajamentul de a alinia sistemul de impozitare la schimbările climatice.

OCDE: Raportul de evaluare inter pares pentru fiecare țară

OCDE a prezentat rezultatele celei de-a doua faze a Raportului de evaluare inter paresal Acțiunii 13 CbCR la 3 septembrie a.c., solicitând astfel administrațiilor fiscale să colecteze și să furnizeze informații financiare autorităților fiscale din alte țări(de exemplu: venituri, profiturile obținute înainte de a fi supuse impozitării, impozitul pe profit plătit, etc.) aferente marilor companii multinaționale active în jurisdicția respectivă. Este unul dintre standardele minime ale inițiativelor BEPS pe care toți membrii Cadrului cuprinzător privind BEPS s-au angajat să-l implementeze. Directorul Centrului pentru politică și administrare fiscală a OCDE, Pascal Saint-Amans a confirmat rezultatele raportului de evaluare inter pares, subliniind că măsurile BEPS au fost puse în aplicare „rapid, constant și global”. Într-adevăr, raportul arată că peste 80 de țări au introdus legislația CbCR, care acoperă aproape toate grupurile multinaționale cu venituri ale grupurilor consolidate de peste 750 de milioane de euro. În plus,implementarea măsurilor este, în mare parte, consecventă cu standardul minim prevăzut de Acțiunea 13 și favorizează relațiile bilaterale pentru schimburile CbCR puse în practică în prezent.

Primul proces privind frauda Cum-Ex al unei instanțe germane

Miercuri, 4 septembrie a.c., doi funcționari ai unor bănci de investiții britanice au fost dați în judecată de o instanță din Bonn, Germania, din cauza implicării active în așa-numitele escrocherii Cum-Ex care au costat autoritățile fiscale din întreaga Europa aproximativ 55 de miliarde de euro. Procesul urmează să fie cel mai complicat dosar fiscal din Germania, fiind probabil singurul până în ianuarie 2020, cu o perioadă de deliberare de 32 de zile. Se anticipează că acest caz va determina traiectoria altor cazuri similare din scandalul Cum-Ex, atât pentru actorii de pe piață, cât și pentru autoritățile fiscale. Lacunele din sistemele fiscale au permis fraude masive implicând bănci și alți brokeri ce au fost descoperiți pentru prima data în anul 2012, cu toate că întinderea completă și implicațiile acestor lacune au fost dezvăluite de abea în 2017 de către un grup de jurnaliști de investigații. Infracțiunea a fost caracterizată de bancheri și alți intermediari care tranzacționează acțiuni cu numele („cum”) și fără („ex”),drepturi la dividende care ascund identitatea reală a beneficiarului real, cu toate că ambele părți au solicitat reduceri de la plata impozitului pe câștigul din capital care a fost plătit o singură dată. Germania a încercat să închidă aceste lacune în 2012, dar punerea în practică a acestor amendamentele nu a reușit, astfel încât, în 2016, Ministerul Finanțelor a propus un alt amendament legislativ prin care tranzacțiile de tip Cum-Ex devin imposibile.

Buletinul de știri în limba engleză poate fi consultat pe site-ul ETAF.

PROFESIA CONTABILĂ

CECCAR Maramureș: Colegiul Consilierilor Juridici Maramureș, 20 DE ANI – ARC PESTE TIMP

La 15 noiembrie 2024, CECCAR Maramureș a participat, prin conducerea filialei, la evenimentul Colegiul Consilierilor Juridici Maramureș 20 de ani – Arc peste timp, desfășurat la Baia Mare. Evenimentul a reunit invitați speciali, reprezentanți ai unor instituții și organisme profesionale cu care consilierii juridici colaborează direct, alături de membri ai comunității juridice și economice locale.

Conf. univ. dr. Constantin Cucoșel, președintele Consiliului Filialei CECCAR Maramureș, a prezentat activitățile și acțiunile în care se intersectează profesiile de consilier juridic și expert contabil, contribuind astfel la susținerea mediului economic și juridic.

În cadrul evenimentului, CECCAR Maramureș a oferit o diplomă de excelență pentru decanul Colegiului Consilierilor Juridici Maramureș, Nicușor Marin Blaga, pentru contribuțiile organizației în cele două decenii de activitate.

Loading…

PROFESIA CONTABILĂ

CECCAR Mehedinți: Conferința Educația economică – de la teorie la practică pune bazele formării tinerilor în domeniul financiar-contabil

Luni, 11 noiembrie 2024, la sediul CECCAR Filiala Mehedinți, a avut loc Conferința de deschidere a proiectului regional Educația economică – de la teorie la practică, organizat în parteneriat cu Colegiul Național Economic „Theodor Costescu” din Drobeta-Turnu Severin și Facultatea de Economie și Administrarea Afacerilor, un demers dedicat promovării cunoștințelor economice și dezvoltării abilităților practice în rândul tinerilor.

Din partea CECCAR Mehedinți, la evenimentul cu tema Rolul contabilității în managementul afacerilor au participat Emil Costinel Tiucă, președintele Consiliului Filialei, Simona Firulescu, coordonatorul filialei, și Mirela Benedicta Filip, auditor de calitate. Instituțiile partenere au fost reprezentate prin Alin Tomoescu, inspector școlar general, Claudia Nănuți, directorul Colegiului Național Economic „Theodor Costescu”, și Roxana Maria Ispas, conferențiar universitar doctor la Facultatea de Economie și Administrare a Afacerilor din Drobeta-Turnu Severin, alături de cadrele didactice implicate și un număr de aproximativ 50 de elevi și studenți.

În deschidere, președintele CECCAR Mehedinți a prezentat un studiu de caz, ilustrând modul în care deciziile contabile informate pot influența pozitiv performanța unei afaceri. Analiza a inclus elemente esențiale precum optimizarea costurilor, strategii de investiții, gestionarea riscurilor și măsuri de îmbunătățire a performanței financiare.

De asemenea, reprezentanții instituțiilor partenere au subliniat importanța contabilității ca pilon fundamental al managementului financiar, accentuând rolul acesteia în reflectarea fidelă a situației patrimoniale și a rezultatelor financiare ale unei companii.

Evenimentul a fost marcat de o interacțiune dinamică între elevi și invitați, aceștia adresând întrebări reprezentanților CECCAR despre activitățile organismului profesional și rolul său în gestionarea profesiei contabile.

PROFESIA CONTABILĂ

CECCAR și Edenred au lansat un parteneriat strategic pentru sprijinirea mediului de afaceri și promovarea capitalismului responsabil

CECCAR (Corpul Experților Contabili și Contabililor Autorizați din România), cel mai mare organism profesional din domeniul financiar-contabil din Sud-Estul Europei, cu peste 47.000 de membri, experți contabili și contabili autorizați, și Edenred, lider în industria de beneficii extrasalariale, și-au unit forțele într-un parteneriat strategic care are ca scop promovarea capitalismului responsabil ca măsură de dezvoltare a mediului de afaceri, de îndeplinire a obiectivelor sociale. Programul național de educație pentru sustenabilitate în afaceri este destinat atât profesioniștilor contabili, cât și partenerilor acestora, antreprenorii.

Lansarea parteneriatului a fost marcată printr-un workshop desfășurat la Timișoara, care a reunit peste 50 de profesioniști contabili și antreprenori. Acesta este primul dintr-o serie de evenimente care vor continua în diverse regiuni din țară și prin intermediul cărora se asigură sprijin pentru economia locală și se încurajează dezvoltarea de modele de business sustenabile.

Întrucât IMM-urile reprezintă baza dezvoltării economiei locale moderne și contribuie la crearea de noi locuri de muncă, sunt necesare programe și acțiuni care să le sprijine în acest scop. În România, IMM-urile reprezintă 99,7% din numărul total de întreprinderi, aproximativ 66% din totalul locurilor de muncă din sectorul privat nefinanciar și aproximativ 56% din valoarea adăugată brută (VAB), arată datele prezentate în 2023 de Banca Europeană de Investiții.

Acest parteneriat este parte din campania lansată de CECCAR în luna septembrie a acestui an, #SăFacemBine, și vine ca răspuns la nevoia de a crește gradul de responsabilitate socială în companiile din România și de a spori nivelul de înțelegere a avantajelor aduse de adoptarea unor modele de business orientate spre capitalism responsabil, prin consolidarea colaborării dintre profesioniștii contabili și antreprenori.

Prin workshop-uri și seminare organizate la nivel național, se expun aspecte sociale ale capitalismului responsabil, mecanism susținut de sistemul fiscal actual, axate pe avantajele fiscale și non-fiscale ale beneficiilor extrasalariale (tichete de masă, vacanță, cultură și cadou) oferite angajaților. Totodată, se discută despre cum pot fi fructificate aceste beneficii, despre modul în care acestea contribuie la îndeplinirea obiectivelor ESG (Environmental, Social, Governance) ale organizațiilor și despre latura care ajută antreprenorii să folosească astfel de beneficii pentru atragerea de talente și retenția angajaților, precum și despre modalități de optimizare a costurilor la nivelul companiilor.

„Alăturarea, în calitate de partener strategic, la campania #SăFacemBine reafirmă angajamentul nostru de a îmbunătăți calitatea vieții angajaților și antreprenorilor, sprijinind totodată comunitatea locală de business. Suntem convinși că investiția în educația financiară și în bunăstarea angajaților este cheia către un viitor prosper și sustenabil pentru afacerile mici și mijlocii din România, iar acest parteneriat va contribui la un mediu de afaceri mai sănătos. De asemenea, la Edenred știm că IMM-urile sunt fundamentul dezvoltării economiei locale, iar acțiunile noastre zilnice sunt îndreptate și către sprijinirea lor. De la platforma Edenred Benefit, unde managerii de companii pot oferi o serie de beneficii extrasalariale care atrag, păstrează și recompensează angajații, la platforma Edenred BIZTRO Club care găzduiește resurse și informații practice dedicate companiilor mici și mijlocii, această nouă inițiativă aduce încă o contribuție la scopul nostru”, a declarat Gorkem Oran, Director General Edenred România.

Acest parteneriat se adaugă celorlalte acțiuni de corporate responsability prin care Edenred contribuie la o nutriție echilibrată pentru viitorii angajați, inițiative dezvoltate sub umbrela FOOD, un program european de educație alimentară implementat în parteneriat public-privat în 10 țări, activ în România deja de 5 ani, prin care Edenred susține obiceiurile alimentare sănătoase și reducerea risipei alimentare.

Prin proiectele „Masă și clasă”, aliniat la politicile publice europene privind accesul copiilor la o alimentație sănătoasă prin mese calde în școli sau inițiativa Caravana NutriCOOLtura, dar și prin lansarea proiectului național Țara lui Mai Bine care aduce pe aceeași platformă producătorii locali, food hub-urile și restaurantele, Edenred continuă să rămână un model de bune practici în zona de CSR și își întărește poziția de partener strategic de bază în misiunea campaniei #SăFacemBine, dezvoltată de CECCAR.

„Prin campania #SăFacemBine ne propunem nu doar să inspirăm, ci și să încurajăm profesioniștii contabili să contribuie și mai mult la sprijinirea mediului de afaceri pentru a fructifica mecanismele fiscale puse la dispoziție de stat pentru a face bine concret, acolo unde contează. Am început cu domeniul sănătate, la începutul lunii septembrie, când am și lansat campania și când ne-am concentrat pe promovarea facilității de a direcționa 20% din impozitul pe profit către organizații nonprofit, iar acum vom continua cu alte modele de instrumente specifice capitalismului responsabil. Ne dorim să dezvoltăm acest program de responsabilizare la nivel național, să consolidăm o rețea dedicată unui viitor mai echitabil, în care afacerile se dezvoltă sustenabil și contribuie real la binele comun. Și cum altfel putem face mai bine acest lucru decât prin consolidarea parteneriatului profesionist contabil-antreprenor? Dată fiind implicarea lor în susținerea unor astfel de proiecte, considerăm Edenred un partener în dezvoltarea acestui program”, a declarat președintele Consiliului superior al CECCAR, Elena Ecaterina Chivu.

Edenred și CECCAR vor continua să dezvolte evenimente în cadrul campaniei #SăFacemBine, invitând specialiștii din domeniul contabilității, alături de liderii de afaceri, să se alăture misiunii de a promova și susține un capitalism responsabil, ca factor esențial pentru dezvoltarea unui mediu de afaceri sustenabil, cu obiective sociale puternice.

-

ÎNREGISTRĂRIacum 3 zile

ÎNREGISTRĂRIacum 3 zileEconomia la bani mărunți – Ediția din 19.11.2024

-

ECONOMIEacum 2 zile

ECONOMIEacum 2 zileLege promulgată: Noi modificări la Codul fiscal

-

ECONOMIEacum 3 zile

ECONOMIEacum 3 zilePensionarii care au primit mai mulți bani, din culpa Casei de Pensii, nu mai restituie sumele respective

-

ECONOMIEacum 3 zile

ECONOMIEacum 3 zileExporturile de cereale ale UE au scăzut cu o treime în acest sezon; România a fost cel mai mare exportator

-

ECONOMIEacum 2 zile

ECONOMIEacum 2 zileUn nou proiect major, de importanță strategică, pentru producția de baterii în România

-

ECONOMIEacum 3 zile

ECONOMIEacum 3 zileANAF a actualizat Anexa la OPANAF nr. 3631/2015 pentru aprobarea competenței teritoriale de administrare

-

ECONOMIEacum 2 zile

ECONOMIEacum 2 zileBNR: Noile evaluări relevă o perspectivă înrăutățită a inflației comparativ cu previziunile precedente

-

PROFESIA CONTABILĂacum 4 zile

PROFESIA CONTABILĂacum 4 zileCECCAR și Edenred au lansat un parteneriat strategic pentru sprijinirea mediului de afaceri și promovarea capitalismului responsabil